CAPM理论

均值方差定义

均值

\bar{r}=\frac{1}{N} \sum_{i=1}^N r_i=\mathrm E\left(\tilde r\right)

方差

\sigma^2=\frac{1}{N} \sum_{i=1}^N\left(r_i-\bar{r}\right)^2= \mathrm E\left(\tilde r-\bar r\right)^2

标准差

\sigma=\sqrt{\frac{1}{N} \sum_{i=1}^N\left(r_i-\bar{r}\right)^2}

协方差

\sigma_{x y}=\frac{1}{N} \sum_{i=1}^N\left(x_i-\bar{x}\right)\left(y_i-\bar{y}\right)= \mathrm E\left(\tilde x-\bar x\right)\left(\tilde y-\bar y\right)

相关系数

\rho_{x y}=\frac{\sigma_{x y}}{\sigma_x \sigma_y}

这里都假设未来与过去的分布相同

均值方差特性

一种无风险资产和一种风险资产的组合

假设投在无风险资产和风险资产上的财富份额分别为1-w 与w

\begin{aligned} & \bar{r}_p=E\left[(1-w) r_f+w \tilde r_s\right]=(1-w) r_f+w \bar{r}_s=r_f+w\left(\bar{r}_s-r_f\right) \\ & \sigma_p^2=E\left[(1-w) r_f+w \tilde r_s-(1-w) r_f-w \bar{r}_s\right]^2=E\left[w^2\left(\tilde r_s-\bar{r}_s\right)^2\right]=w^2\sigma_s^2\end{aligned}

消去w 得到关于\bar{r}_p 和\sigma_p 的方程

\bar{r}_p=r_f+\frac{\bar{r}_s-r_f}{\sigma_s} \sigma_p

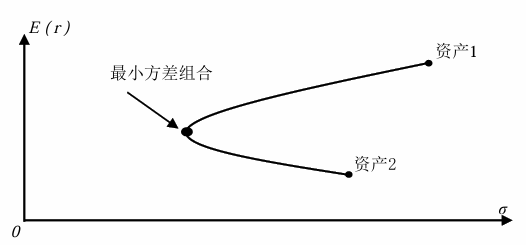

两种风险资产的组合

\begin{cases}

w_1+w_2=1

\\

\bar r=w_1 \bar r_1+w_2 \bar r_2

\\

\sigma^2=w_1^2 \sigma_1^2+w_2^2 \sigma_2^2+2w_1w_2 \sigma_{12}

\end{cases}

最小方差组合: 使得方差最小

\begin{align}

&w_1^\ast=\frac{\sigma_2^2-\sigma_{12}}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\\

&w_2^\ast=\frac{\sigma_1^2-\sigma_{12}}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\\

&\bar r^\ast=\frac{\sigma_1^2\bar r_2+\sigma_2^2\bar r_1-\sigma_{12}(\bar r_1+\bar r_2)}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\end{align}

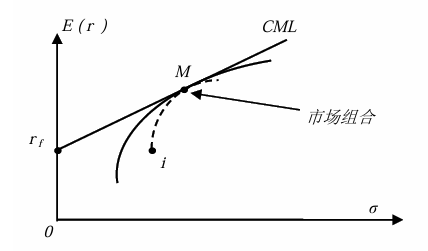

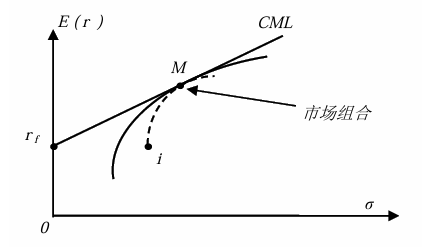

市场组合: 是有效前沿与经过无风险利率射线的切点

\begin{align}

&w_1^\ast=\frac{\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_2-r_f)}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\\

&w_2^\ast=\frac{\sigma_1^2(\bar r_2-r_f)-\sigma_{12}(\bar r_1-r_f)}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\\

&\bar r^\ast=\frac{\sigma_1^2(\bar r_2-r_f)\bar r_2+\sigma_2^2(\bar r_1-r_f)\bar r_1-\sigma_{12}[(\bar r_2-r_f)\bar r_1+(\bar r_1-r_f)\bar r_2]}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\end{align}

多种风险资产组合的有效前沿

开口向右、上下对称的双曲线。上半边称为投资组合的“有效前沿”

最小方差组合

\min_{w_1,\cdots,w_n} \sum_{i=1}^n w_i^2\sigma_i^2 \quad\mathrm{s.t.}\quad\begin{cases}

\sum_{i=1}^n w_i=1

\\

\sum_{i=1}^n w_i \bar r_i=\bar r

\end{cases}

共同基金定理

存在无风险资产时: 偏好只影响无风险资产和市场组合之间的配置权重,不影响市场组合的构成。投资经理基于各种风险资产的收益风险特性,构建出“市场组合”,再根据客户的偏好,将客户的资产在无风险资产和市场组合之间做配置

不存在无风险资产时: 任何有效前沿上的组合均可以由两个处在有效前沿上的组合得到。投资者要做的,只是找到两个处在有效前沿上的投资组合,然后按

CAPM推导

基于效用函数的CAPM论证

假设投资者的效用函数为

u(\tilde r)=\bar r - A\sigma^2

假设投资w 于资产i 、1-w 于市场组合M ,则效用为

\begin{align}

u(\tilde r_p)&=\bar r_p - A\sigma^2_{p}

\\

&=[w\bar r_i+(1-w)\bar r_M]-A[w^2\sigma_i^2+(1-w)^2\sigma_M^2+2w(1-w)\sigma_{iM}]

\end{align}

均衡时,效用对w 的导数恒等于0

\frac{\mathrm d u}{\mathrm d w}=\bar r_i-\bar r_M-2Aw(\sigma_i^2+\sigma_M^2-2\sigma_{iM})-2A(\sigma_{iM}-\sigma_M^2)\equiv 0

由于是恒等式,可以左右同时代入w=0 ,得到式(1)

\bar r_i-\bar r_M-2A(\sigma_{iM}-\sigma_M^2)\equiv 0

由于式(1)是恒等式,可以左右同时代入\tilde r_i=r_f

r_f-\bar r_M-2A\sigma_M^2\equiv 0\quad\Rightarrow\quad A=\frac{r_f-\bar r_M}{2\sigma_M^2}

由于式(1)是恒等式,可以左右同时代入A=\frac{r_f-\bar r_M}{2\sigma_M^2}

\bar r_i-\bar r_M-\frac{r_f-\bar r_M}{\sigma_M^2}(\sigma_{iM}-\sigma_M^2)

化简后得到\bar r_i= r_f+\frac{\sigma_{iM}}{\sigma_M^2}(\bar r_M-r_f)

基于组合构建的CAPM论证

假设投资w 于资产i 、1-w 于市场组合M ,则收益率的期望与标准差分别为

\begin{align}

\bar r_p&=w\bar r_i+(1-w)\bar r_M=w(\bar r_i-\bar r_M)+\bar r_M

\\

\sigma_p&=\sqrt{w^2\sigma_i^2+(1-w)^2\sigma_M^2+2w(1-w) \sigma_{i M}}

\\

&=\sqrt{w^2\left(\sigma_i^2+\sigma_M^2-2\sigma_{i M}\right)+2w\left(\sigma_{i M}-\sigma_M^2\right)+\sigma_M^2}

\end{align}

由于CML线与有效前沿相切于市场组合M ,因此也一定相切于M 和资产i 构成的有效前沿

因此曲线\stackrel\frown{Mi} 在M 点的斜率恒等于CML线的斜率

\frac{\mathrm d \bar r_p}{\mathrm d \sigma_p}\equiv\frac{\bar r_M-r_f}{\sigma_M}

由于是恒等式,可以左右同时代入w=0

\frac{\bar r_M-r_f}{\sigma_M}\equiv \left.\frac{\mathrm d \bar r_p}{\mathrm d \sigma_p}\right|_{w=0}=\frac{\left.\frac{\mathrm d \bar r_p}{\mathrm d w}\right|_{w=0}}{\left.\frac{\mathrm d \sigma_p}{\mathrm d w}\right|_{w=0}}=\frac{\bar r_i-\bar r_M}{\frac{\sigma_{iM}-\sigma_M^2}{\sigma_M}}

化简后得到\bar r_i= r_f+\frac{\sigma_{iM}}{\sigma_M^2}(\bar r_M-r_f)

SML和CML

推导方式

证券市场线CML: 使用无风险资产和风险资产i 构成不同组合,得到组合收益率与组合标准差的关系(见第5讲)

资本市场线SML: 对于风险资产i ,根据CAPM方程,其收益率与\beta_i 的关系(见第6讲)

相似点

都是期望收益率 = 无风险利率 + 风险的度量 × 风险的价格的形式

\begin{align}

&\bar{r}_p=r_f+ \sigma_p\times \frac{\bar{r}_i-r_f}{\sigma_i}

\\

&\bar r_i= r_f+\beta_i\times(\bar r_M-r_f)

\end{align}

不同点

CML: 对于不同风险资产i ,有不同的CML式(截距相同但斜率不同)

SML: 不同风险资产i ,都遵循同一个SML方程

期望效用理论

期望效用定义

期望效用函数

U(\tilde y)=\mathrm E[u(\tilde y)]

离散形式: U(\tilde y)=\sum \pi_iu(y_i)

效用函数性质: u^{\prime}(y)\gt0,u^{\prime\prime}(y)\lt0

人性不耐

不同时刻期望效用函数相加

U=U_0+\delta_1U_1+\cdots+\delta_nU_n

其中\delta_n\lt\cdots\lt\delta_1\lt 1 ,表示未来时刻的效用折现到现在

确定性等价

\mathrm E[u(\tilde y)]=u(y^\ast)

y^\ast 为常数,称为\tilde y 的确定性等值

风险厌恶系数

绝对风险厌恶系数ARA

R_A(y)=-\frac{u^{\prime\prime}(y)}{u^\prime(y)}

相对风险厌恶系数RRA

R_R(y)=-\frac{yu^{\prime\prime}(y)}{u^\prime(y)}=yR_A(y)

审慎系数

绝对审慎系数

P_A(y)=-\frac{u^{\prime\prime\prime}(y)}{u^{\prime\prime}(y)}

相对审慎系数

P_R(y)=-\frac{yu^{\prime\prime\prime}(y)}{u^{\prime\prime}(y)}=P_A(y)

投资储蓄行为

假设初始财产y ,拿出a 投资于收益率分布为\tilde r 的风险资产,则初始时刻与投资收回时刻的资产分别为

\begin{align}

&y_0=y-a

\\

&\tilde y_1=a(1+\tilde r)

\end{align}

若只关注最终总的资产,效用为

U=\mathrm E[u(y_0+\tilde y_1)]

若分别考虑两时刻,总效用为

U=\mathrm E[u(y_0)]+\delta_1 \mathrm E[u(\tilde y_1)]=u(y_0)+\delta_1 \mathrm E[u(\tilde y_1)]

完备市场的均衡

符号定义

资本市场1 到J 种资产,下一时刻有1 到S 种状态。资产\boldsymbol{x}^j 使用x_s^j 表示s 状态下j 资产的支付

\boldsymbol{x}^j=\begin{bmatrix}

x_1^j&\cdots&x_S^j

\end{bmatrix}^\top

\boldsymbol{x} ,当\mathrm{rank}(\boldsymbol{x})=S 时市场完备

\boldsymbol{x}=\begin{bmatrix}

\boldsymbol{x}^1&\cdots&\boldsymbol{x}^J

\end{bmatrix}=\begin{bmatrix}

x_1^1& \cdots & x_1^J \\ \vdots & \ddots & \vdots \\ x_S^1& \cdots & x_S^J

\end{bmatrix}

\boldsymbol{\theta} ,使用\theta_j 表示对资产j 持有数量

\boldsymbol{\theta}=\begin{bmatrix}

\theta_1&\cdots&\theta_J

\end{bmatrix}^\top

\boldsymbol{p} ,使用p_j 表示对资产j 的期初价格

\boldsymbol{p}=\begin{bmatrix}

p_1&\cdots&p_J

\end{bmatrix}

\boldsymbol{\theta} 的期初价格为\boldsymbol{p}\boldsymbol{\theta} ,下一时刻不同状态的支付为\boldsymbol{x}\boldsymbol{\theta}

完备市场\boldsymbol{c}=\begin{bmatrix}c_1&\cdots&c_S\end{bmatrix}^\top ,都能找到\boldsymbol{\theta} 使得支付等于\boldsymbol{c}

\boldsymbol{x}\boldsymbol{\theta}=\boldsymbol{c}

s 支付1,其他状态支付0的资产为阿罗证券\boldsymbol{I}_s

\boldsymbol{I}_s=\begin{bmatrix}0&\cdots&1&\cdots&0\end{bmatrix}^\top

\varphi_s 称为s 的状态价格

\begin{align}

&\boldsymbol{\varphi}=\begin{bmatrix}\varphi_1&\cdots&\varphi_S\end{bmatrix}

\\

&\boldsymbol{\varphi}\boldsymbol{x}^j=p_j\quad\boldsymbol{\varphi}\boldsymbol{x}=\boldsymbol{p}

\end{align}

\rho=\boldsymbol{\varphi}\boldsymbol{1}=\sum_{s=1}^S\varphi_s

完备市场的一般均衡

单个消费者的均衡c_0 ,下一时刻消费的分布为\tilde c_1:P(\tilde c_1=c_s)=\pi_s\quad (s=1,2,\cdots,S) ,消费者的期望效用为

U=\mathrm E(u(c_0))+\delta\mathrm E[u(\tilde c_1)]=u(c_0)+\delta\sum_{s=1}^S \pi_s u( c_s)

s 状态的禀赋为e_0,e_1,\cdots,e_S ,并且期初购买资产组合\boldsymbol{\theta} ,下一时刻出售,则消费量为

\begin{align}

&c_0=e_0-\boldsymbol{p}\boldsymbol{\theta}

\\

&c_s=e_s+\boldsymbol{I}_s^\top\boldsymbol{x}\boldsymbol{\theta}\quad\quad(s=1,\cdots,S)

\end{align}

\boldsymbol{\theta} 分解为由阿罗证券构成的资产组合\boldsymbol{\vartheta}=\begin{bmatrix}\vartheta_1&\cdots&\vartheta_S\end{bmatrix}^\top

\begin{cases}

&c_0=e_0-\boldsymbol{\varphi}\boldsymbol{\vartheta}

\\

&c_s=e_s+\vartheta_s\quad\quad(s=1,\cdots,S)

\end{cases}\quad\Rightarrow\quad c_0+\sum_{s=1}^S\varphi_s(c_s-e_s)=e_0

\max_{c_0,c_1,\cdots,c_S} u(c_0)+\delta\sum_{s=1}^S \pi_s u( c_s)\quad\mathrm{s.t.}\quad c_0+\sum_{s=1}^S\varphi_s c_s=e_0+\sum_{s=1}^S\varphi_s e_s

\max_{c_0,\boldsymbol c} u(c_0)+\delta\boldsymbol{\pi} u(\boldsymbol c)\quad\mathrm{s.t.}\quad c_0+\boldsymbol \varphi\boldsymbol c=e_0+\boldsymbol \varphi\boldsymbol e

\boldsymbol c=\begin{bmatrix}c_1&\cdots&c_S\end{bmatrix}^\top \boldsymbol \pi=\begin{bmatrix}\pi_1&\cdots&\pi_S\end{bmatrix} \boldsymbol e=\begin{bmatrix}e_1&\cdots&e_S\end{bmatrix}^\top

市场出清约束K 个消费者达到均衡,解出c_{k,s}=c_{k,s}(\varphi_1,\cdots,\varphi_S) ,但还不足以求解。因此假设消费力不能储藏 ,则还有下述条件

\sum_{k=1}^K c_{k,s}=\sum_{k=1}^K e_{k,s}\quad\quad (s=0,1,\dots,S)

x_j 只是交换禀赋不影响总禀赋,因此任意时刻和状态下,总消费等于总禀赋。最终求解出全部\varphi_i 以及c_{k,s}

一般均衡下的资源分配是帕累托最优的,这被称为福利经济学第一定理

有中央计划者的完备市场

存在中央计划者时,直接调控c_{k,s} 实现效用最大化,因此不再是对每个消费者分别求均衡,而是直接写出总效用求解最大化

U=\sum_{k=1}^K\mu_k\left[u_k(c_{k,0})+\delta_k\sum_{s=1}^S \pi_s u_k( c_{k,s})\right]

\mu_k 为消费者k 的权重,满足\sum_{k=1}^K \mu_k=1

由于不再是对每个消费者分别求均衡,因此只剩市场出清的约束条件,效用最大化均衡为

\max_{\{c_{k,0},\cdots,c_{k,S}\}_{k=1}^K} \sum_{k=1}^K\mu_k\left[u_k(c_{k,0})+\delta_k\sum_{s=1}^S \pi_s u_k( c_{k,s})\right]\quad\mathrm{s.t.}\quad\sum_{k=1}^K c_{k,s}=\sum_{k=1}^K e_{k,s}\quad (s=0,1,\dots,S)

\sum_{s=1}^S(c_{k,s}-e_{k,s})\pi_s u^{\prime}_k(c_{k,s})=0\quad(k=1,\cdots,K)

显然,存在中央计划者时的总效用不小于一般均衡时的总效用,当初始财富分布满足一定条件时,二者取等。因此,中央计划者可以通过调整期初财富分配,然后让消费者自发达成一般均衡,同样能实现总效用最大化,这被称为福利经济学第二定理

DD银行模型

设定

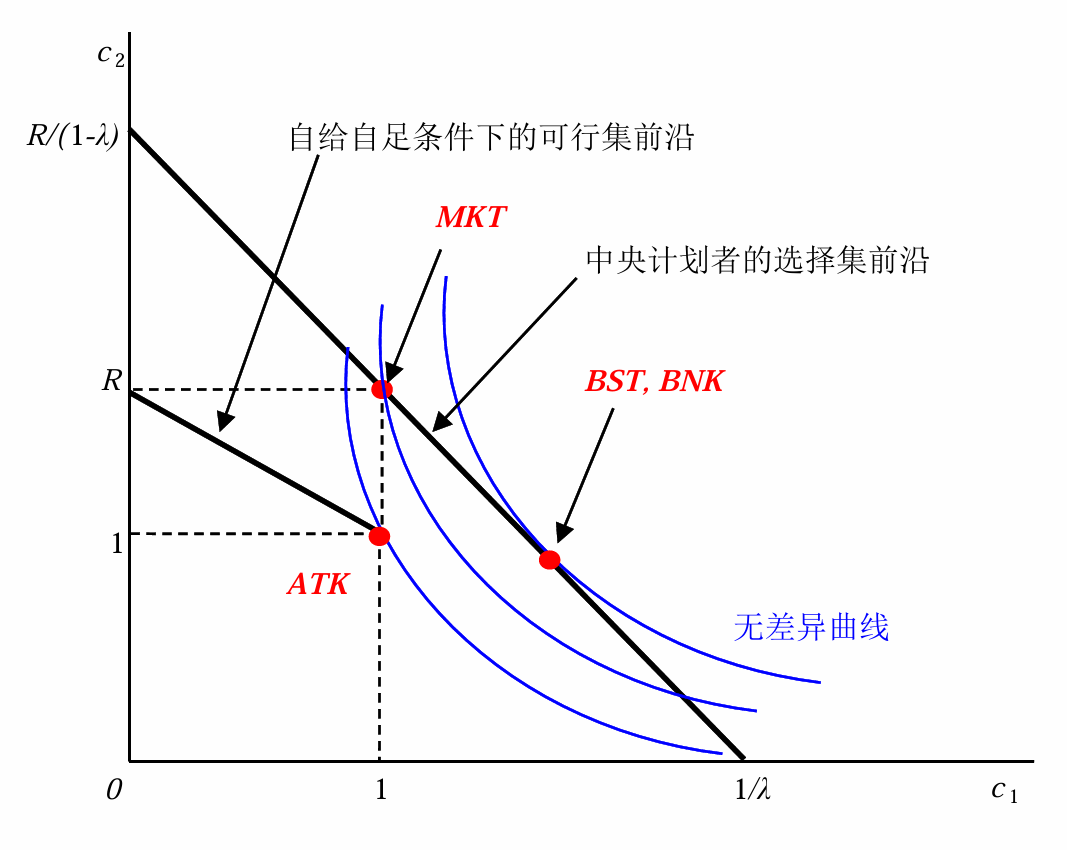

存在t=0,1,2 三个时刻,t=0 时刻获得一单位消费品,之后不再获得

消费品有两种用途,消费或投资,其中投资分为两种t 时刻1单位消费品转换为t+1 时刻1单位消费品t=0 时刻1单位消费品转换为t=2 时刻R单位消费品,不能在t=1 时刻提取t=0 时刻,消费者将1-\theta 份额的消费品用于长期投资

消费者分为前期消费者和后期消费者\lambda 可能性,只能从1时刻的消费获得效用1-\lambda 可能性,只能从2时刻的消费获得效用t=1 时刻,消费者得知自己的类型

效用函数为

EU=\lambda u(c_1)+(1-\lambda)u(c_2)

自给自足状况下的配置

t=1 时刻,若发现自己为前期消费者,会将短期投资全部消费;反之等到t=2 时刻全部消费短期投资与长期投资

\begin{cases}

c_1=\theta

\\

c_2=\theta+(1-\theta) R

\end{cases}

效用函数与均衡

\max_\theta \lambda u(\theta)+(1-\lambda)u(\theta+(1-\theta) R)\quad\Rightarrow\quad \lambda u^\prime(\theta^{ATK})=(1-\lambda)(R-1)u^\prime(\theta^{ATK}+(1-\theta^{ATK}) R)

记此时的期望效用为EU^{ATK} ,两时刻的消费满足

\lambda u^\prime(c_1^{ATK})=(1-\lambda)(R-1)u^\prime(c_2^{ATK})

最佳配置(中央计划者配置)

假设人数N 足够大,根据大数定律,有\lambda N 人是前期消费者、(1-\lambda) N 人是后期消费者,于是按照这个比例配置投资

\begin{cases}

\lambda N c_1=\theta N

\\

(1-\lambda) N c_2=(1-\theta) RN

\end{cases}

效用函数与均衡

\max_\theta \lambda u\left(\frac{\theta}{\lambda}\right)+(1-\lambda)u\left(\frac{1-\theta}{1-\lambda} R\right)\quad\Rightarrow\quad u^\prime\left(\frac{\theta^{BST}}{\lambda}\right)=u^\prime\left(\frac{1-\theta^{BSK}}{1-\lambda} R\right)R

记此时的期望效用为EU^{BST} ,两时刻的消费满足

u^\prime(c_1^{BST})=u^\prime(c_2^{BST})R

银行与最佳配置相同,EU^{BNK}=EU^{BST},c_1^{BNK}=c_1^{BST},c_2^{BNK}=c_2^{BST}

市场均衡

假设t=1 时刻,消费者可以在市场中交易投资,将1单位长期投资转换为p单位短期投资或相反,因此

\begin{cases}

c_1=\theta+(1-\theta)p

\\

c_2=\left(1-\theta+\frac{\theta}{p}\right) R

\end{cases}

均衡时,p 一定等于1p\gt 1 ,消费者会不考虑短期投资,短期投资减少,长期投资能够兑换短期资产的数量p 下降趋向0 p\lt 1 ,消费者会不考虑长投资,长期投资减少,长期投资能够兑换短期资产的数量p 上升趋向R

\begin{cases}

c_1=1

\\

c_2= R

\end{cases}

效用为

EU^{MKT}=\lambda u(c_1^{MKT})+(1-\lambda)u(c_2^{MKT})

c_1^{MKT}=1,c_2^{MKT}=R

不同条件下的均衡期望效用

C-CAPM理论

随机折现

考虑消费者优化问题

给定所有资产的持有量\boldsymbol \theta=\begin{bmatrix}\theta_1&\cdots&\theta_J\end{bmatrix}^\top ,使得效用最大化

\max_{\boldsymbol \theta} u(c_0)+\delta\boldsymbol{\pi} u(\boldsymbol c)\quad\mathrm{s.t.}\quad\begin{cases}

c_0=e_0-\boldsymbol{p}\boldsymbol{\theta}

\\

\boldsymbol c= \boldsymbol e+\boldsymbol{x}\boldsymbol{\theta}

\end{cases}

代入约束条件消去c_0,\boldsymbol{c}

\max_{\boldsymbol \theta} u(e_0-\boldsymbol{p}\boldsymbol{\theta})+\delta\boldsymbol{\pi} u(\boldsymbol e+\boldsymbol{x}\boldsymbol{\theta})

对\boldsymbol \theta 求导为\boldsymbol 0

\frac{\partial}{\partial \boldsymbol\theta}\left[u(e_0-\boldsymbol{p}\boldsymbol{\theta})+\delta\boldsymbol{\pi} u(\boldsymbol e+\boldsymbol{x}\boldsymbol{\theta})\right]=-\boldsymbol{p}^\top u^\prime(e_0-\boldsymbol{p}\boldsymbol{\theta})+\delta\boldsymbol{x}^\top\mathrm{diag}(\boldsymbol{\pi})u^\prime(\boldsymbol e+\boldsymbol{x}\boldsymbol{\theta})=\boldsymbol 0

即

\begin{align}

&\boldsymbol{p}^\top u^\prime(c_0)=\delta\boldsymbol{x}^\top\mathrm{diag}(\boldsymbol{\pi})u^\prime(\boldsymbol c)

\\

&p_j u^\prime(c_0)=\delta \sum_{s=1}^S\pi_su^\prime(c_s)x_s^j

\end{align}

将等号左边除过去

1=\delta \sum_{s=1}^S\pi_s\frac{u^\prime(c_s)}{u^\prime(c_0)} \frac{x_s^j}{p_j}=\delta \sum_{s=1}^S\pi_s\frac{u^\prime(c_s)}{u^\prime(c_0)}(1+r_{j,s})=\mathrm E\left[\delta\frac{u^\prime(\tilde c_1)}{u^\prime(c_0)}(1+\tilde r_j) \right]

其中\tilde r_j 为资产j 下一时刻收益率的分布

随机折现因子

定义随机折现因子

\tilde m=\delta\frac{u^\prime(\tilde c_1)}{u^\prime(c_0)}

于是公式化简为

\mathrm E\left[\tilde m(1+\tilde r_j) \right]=1

称其为资产定价方程

代表性消费者与加总

不同消费者存在不同的效用函数u ,这会导致涉及效用函数的结论难以从个体消费者推广到整个市场

使用代表性消费者表示整个市场的消费者,其效用函数是所有消费者效用函数的某种平均,这样只需要考虑一个效用函数

代表性消费者的成立需要一定前提条件,假设前提条件都满足,这样个体消费者的效用函数相关结论能直接推广到整个市场

C-CAPM定价方程

推导

易证明,不同资产的线性组合也满足资产定价方程,再假设市场完备,则可以构造无风险资产,因此

\begin{cases}

\mathrm E\left[\tilde m(1+ r_f) \right]=1

\\

\mathrm E\left[\tilde m(1+\tilde r_j) \right]=1

\end{cases}\quad\Rightarrow\quad \begin{cases}

\mathrm E(\tilde m)=\frac{1}{1+r_f}

\\

\mathrm E\left[\tilde m(\tilde r_j-r_f) \right]=0

\end{cases}

根据协方差的性质

\mathrm{Cov}(\tilde m,\tilde r_j-r_f)=\mathrm E[\tilde m(\tilde r_j-r_f)]-\mathrm E(\tilde m)\mathrm E(\tilde r_j-r_f)

代入E\left[\tilde m(\tilde r_j-r_f) \right]=0 ,整理得到

\mathrm{Cov}(\tilde m,\tilde r_j)=-\mathrm E(\tilde m)\mathrm E(\tilde r_j-r_f)\quad\Rightarrow\quad \mathrm E(\tilde r_j)-r_f=-(1+r_f)\mathrm{Cov}(\tilde m,\tilde r_j)

代回随机折现因子

\mathrm E(\tilde r_j)-r_f=-(1+r_f)\mathrm{Cov}\left[\delta\frac{u^\prime(\tilde c_1)}{u^\prime(c_0)},\tilde r_j\right]=-\frac{\delta(1+r_f)}{u^\prime(c_0)}\mathrm{Cov}\left[u^\prime(\tilde c_1),\tilde r_j\right]

由于\tilde r_j=\frac{\tilde x_j}{p_j}-1 ,根据未来价格分布\tilde x_j 计算资产价格p_j

p_j=p_j \mathrm E\left[\tilde m(1+\tilde r_j) \right]=\mathrm E\left[\tilde m p_j(1+\tilde r_j) \right]=\mathrm E\left(\tilde m \tilde x_j \right)

C-CAPM与CAPM

的CAPM事实上只是C-CAPM的一个特例,假设效用函数为二次型u(c)=-ac^2+bc ,则

\mathrm E(\tilde r_j)-r_f=\frac{2a\delta(1+r_f)}{b-2ac_0}\mathrm{Cov}\left(\tilde c_1,\tilde r_j\right)

定义市场组合回报率\tilde r_M 。由于是完备市场,总能构造出这样的资产

\tilde r_M=\frac{\tilde c_1}{p_M}-1

代入得到

\mathrm E(\tilde r_j)-r_f=\frac{2a\delta(1+r_f)p_M}{b-2ac_0}\mathrm{Cov}\left(\tilde r_M,\tilde r_j\right)

该等式对市场组合也成立,于是

\begin{cases}

\mathrm E(\tilde r_M)-r_f=\frac{2a\delta(1+r_f)p_M}{b-2ac_0}\mathrm{Var}\left(\tilde r_M\right)

\\

\mathrm E(\tilde r_j)-r_f=\frac{2a\delta(1+r_f)p_M}{b-2ac_0}\mathrm{Cov}\left(\tilde r_M,\tilde r_j\right)

\end{cases}\quad\Rightarrow\quad \frac{\mathrm E(\tilde r_j)-r_f}{\mathrm E(\tilde r_M)-r_f}=\frac{\mathrm{Cov}\left(\tilde r_M,\tilde r_j\right)}{\mathrm{Var}\left(\tilde r_M\right)}

整理后得到CAPM公式。由此我们可以得到,市场组合是收益率分布等于消费增长率分布的组合,或者说,市场组合就是整个宏观经济

关于C-CAPM的讨论

变量间的关系

在一般均衡中,所有因素都相互影响,任意两个内生变量之间都存在着双向的因果关系

因此\tilde m,\tilde c_1,\tilde r_j,\tilde x_j 都存在相关关系,不能假设调整其中一个变量只会影响另一个变量

期望回报的决定

将期望回报分解为无风险利率和风险溢价两部分

\mathrm E(\tilde r_j)=r_f+[\mathrm E(\tilde r_j)-r_f]

无风险利率 的决定\tilde g

\tilde g=\frac{\tilde c_1}{c_0}-1

r_f\approx \frac{1-\delta}{\delta}+R_R\mathrm E(\tilde g)-\frac{1}{2}R_RP_R\mathrm{Var}(\tilde g)=\rho+R_R\bar g-\frac{1}{2}R_RP_R\sigma_g^2

\rho 称为主观贴现率 ,反应消费者的人性不耐R_R\bar g 反应经济增长 ,当经济增长越快,储蓄越不必要,无风险利率增加\frac{1}{2}R_RP_R\sigma_g^2 反应预防性储蓄 ,经济增长波动越大,储蓄越有必要,无风险利率降低风险溢价 的决定

\mathrm E(\tilde r_j)-r_f=-\frac{\delta(1+r_f)}{u^\prime(c_0)}\mathrm{Cov}\left[u^\prime(\tilde c_1),\tilde r_j\right]

\mathrm{Cov}\left[u^\prime(\tilde c_1),\tilde r_j\right] 越大,风险溢价越小

为什么存在交易

投资者买卖资产的目的是通过调整消费在不同时间、不同状态下的分布来最大化自己的效用

因此,从效用角度来说,资产交易不是零和博弈,而是资源在不同消费者之间进行优化配置的过程

定价理论

APT理论

C-CAPM与APT的对比

C-CAPM为均衡资产定价,属于结构化模型(Structural Form)

APT为无套利定价,更偏向简化式模型(Reduced Form)

APT的内容

因子组合: 因子载荷为1的资产组合

\tilde r_{pi}=r_f+\lambda_i-\mathrm E(\tilde f_i)+\tilde f_i

因子溢价: 因子组合的风险溢价

\lambda_i=\mathrm E(\tilde r_{pi})-r_f

任意资产的回报

\tilde r_i=\alpha_i+\sum\beta_i\tilde f_i\quad\Rightarrow\quad \mathrm E(\tilde r_i)=r_f+\sum\beta_i\lambda_i

无套利定价理论

套利分类

第一类套利: 成本为负,收入为0

\boldsymbol{p}\boldsymbol{\theta}\lt0,\boldsymbol{x}\boldsymbol{\theta}=\boldsymbol0

第二类套利: 成本为0,收入为正

\boldsymbol{p}\boldsymbol{\theta}=0,\boldsymbol{x}\boldsymbol{\theta}\gt\boldsymbol0

第三类套利: 成本为负,收入为正

\boldsymbol{p}\boldsymbol{\theta}\lt0,\boldsymbol{x}\boldsymbol{\theta}\gt\boldsymbol0

定义

资产支付

\boldsymbol{x}=\begin{bmatrix}x_1&\cdots&x_S\end{bmatrix}^\top

状态价格向量

\boldsymbol{\varphi}=\begin{bmatrix}\varphi_1&\cdots&\varphi_S\end{bmatrix}

p= \boldsymbol{\varphi} \boldsymbol{x}

物理概率

\boldsymbol{\pi}=\begin{bmatrix}\pi_1&\cdots&\pi_S\end{bmatrix}

状态价格密度

\boldsymbol{m}=\begin{bmatrix}\frac{\varphi_1}{\pi_1}&\cdots&\frac{\varphi_S}{\pi_S}\end{bmatrix}

\boldsymbol{m} 是随机折现因子\tilde m 的离散形式,满足了

p=\sum_{s=1}^S \varphi_s x_s=\sum_{s=1}^S \pi_s m_s x_s=\mathrm E^{\pi}(\tilde m \tilde x)

风险中性概率

\boldsymbol{q}=\frac{\boldsymbol{\varphi}}{\sum_{s=1}^S \varphi_s}=e^{r_f}\boldsymbol{\varphi}

风险中性定价

p=\boldsymbol{\varphi}\boldsymbol{x}=e^{-r_f}\boldsymbol{q}\boldsymbol{x}=e^{-r_f}\mathrm E^q(\tilde x)

\tilde x 服从风险中性概率,计算期望后折现得到当前价格

基本定理

第一资产定价基本定理: 资产市场中不存在套利机会,当且仅当存在状态价格向量

第二资产定价基本定理: 完备市场中如果不存在套利机会,则存在唯一的状态价格向量

\begin{align}

&w_1^\ast=\frac{\sigma_2^2-\sigma_{12}}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\\

&w_2^\ast=\frac{\sigma_1^2-\sigma_{12}}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\\

&\bar r^\ast=\frac{\sigma_1^2\bar r_2+\sigma_2^2\bar r_1-\sigma_{12}(\bar r_1+\bar r_2)}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\end{align}

\begin{align}

&w_1^\ast=\frac{\sigma_2^2-\sigma_{12}}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\\

&w_2^\ast=\frac{\sigma_1^2-\sigma_{12}}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\\

&\bar r^\ast=\frac{\sigma_1^2\bar r_2+\sigma_2^2\bar r_1-\sigma_{12}(\bar r_1+\bar r_2)}{\sigma_1^2+\sigma_2^2-2\sigma_{12}}

\end{align}

\begin{align}

&w_1^\ast=\frac{\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_2-r_f)}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\\

&w_2^\ast=\frac{\sigma_1^2(\bar r_2-r_f)-\sigma_{12}(\bar r_1-r_f)}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\\

&\bar r^\ast=\frac{\sigma_1^2(\bar r_2-r_f)\bar r_2+\sigma_2^2(\bar r_1-r_f)\bar r_1-\sigma_{12}[(\bar r_2-r_f)\bar r_1+(\bar r_1-r_f)\bar r_2]}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\end{align}

\begin{align}

&w_1^\ast=\frac{\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_2-r_f)}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\\

&w_2^\ast=\frac{\sigma_1^2(\bar r_2-r_f)-\sigma_{12}(\bar r_1-r_f)}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\\

&\bar r^\ast=\frac{\sigma_1^2(\bar r_2-r_f)\bar r_2+\sigma_2^2(\bar r_1-r_f)\bar r_1-\sigma_{12}[(\bar r_2-r_f)\bar r_1+(\bar r_1-r_f)\bar r_2]}{\sigma_1^2(\bar r_2-r_f)+\sigma_2^2(\bar r_1-r_f)-\sigma_{12}(\bar r_1+\bar r_2-2r_f)}

\end{align}